DEERE REPORTA INGRESOS NETOS DE $1.208.000 MILLONES DURANTE EL SEGUNDO TRIMESTRE

· En el segundo trimestre, las ventas netas en equipos hancrecido en un 34% en los mercados clave

· La situación de equipos de construcción y agrícolasdan muestras amplias de mejoras.

· La compañía obtiene una respuesta positiva de losconsumidores en las líneas de producto más innovadoras.

– Deere & Compañía reportó ingresos netos de $1.208.000millones durante el segundo trimestre, finalizado el 29 de abril de 2018, o$3.67 por acción, comparado con el ingreso neto de $808.5 millones, o $2.50 poracción, durante el cuarto terminado el 30 de abril de 2017. Durante losprimeros seis meses del año, el ingreso neto atribuible a Deere & Compañíafue de $673.2 millones, o $2.05 por acción, comparado con $1.007.000 millones,o $3.14 por acción, para el mismo periodo del año pasado.

Los ajustes provisionalesdebido a la promulgación de la reforma del 22 de diciembre de 2017 (reformatributaria) en la legislación de impuestos en EEUU afectan a los resultados delsegundo trimestre y los primeros seis meses del 2018. Los resultados delsegundo trimestre incluyen un ajuste neto favorable en los gastos provisionalespor el impuesto de la renta de $803 millones. Sin estos ajustes, los ingresosnetos atribuibles a Deere & Compañía para el segundo trimestre y losprimeros seis meses del año serían de $1.034.000 millones, o $3.14 por acción,y $1.476.000 millones, o $4,49 por acción, respectivamente.

Las ventas netas y losingresos crecieron en un 29 por ciento, hasta los $10.720.000 millones duranteel segundo trimestre y subieron un 27 por ciento hasta los $17.633.000 millones,durante los primeros seis meses. Las ventas netas para equipamiento fueron de$9.747. 000 millones para el segundo trimestre y de $15.721.000 millones paralos primero seis meses, comparado con $7.260 billones y $11.958.000 millonespara los mismos periodos del año pasado.

“JohnDeere reportó otro trimestre de fuertes resultados ayudado por la amplia basede mejoras en las condiciones de mercado a lo largo del mundo y una respuestafavorable de los consumidores a nuestra línea de productos innovadores”,dice Samuel R. Allen, presidente y CEO. “Lasventas de maquinaria de campo tanto en el Norte como en el Sur de América estánconsiguiendo ganancias sólidas y las ventas en equipos de construccióncontinúan moviéndose hacia arriba. A lo largo del cuarto, Deere ha conseguidoprogresos significantes trabajando con proveedores para aumentar la produccióny asegurar que los productos llegan a los consumidores en el tiempo preciso. Almismo tiempo, estamos experimentando costes en transporte y materias primas másaltos, los cuales están siendo abordados mediante la atención continuada encostes estructurales y acciones sobre precios futuros.”

Resumeny Perspectiva de la Compañía

Las ventas de equipos de la compañía están proyectadas a aumentaraproximadamente el 30 por cierto para el año fiscal 2018 y el 35 por cientopara el tercer trimestre comparado con los mismos periodos del 2017. Para estascantidades, se espera que Wirtgen aporte aproximadamente el 12 por cierto delas ventas de Deere para la totalidad del año y aproximadamente el 18 porcierto del tercer trimestre.

En esta proyección también está incluido el efecto positivo del tipo decambio de aproximadamente un 1 por cierto para el año y el tercer trimestre. Seespera que las ventas netas y los ingresos crezcan aproximadamente un 26 porcierto en el año fiscal 2018 con un ingreso neto atribuible a Deere &Compañía proyectado de aproximadamente $2.3 millones. La proyección delresultado neto de la compañía incluye $803.000 millones de gastos provisionalespor impuestos sobre la renta asociados a la reforma fiscal, representandoelementos discretos por el reajuste de los impuestos diferidos de la compañía ala nueva legislación de impuestos de EE. UU y una consideración única derepatriación de impuestos sobre la renta. El ingreso neto atribuible a Deere& Compañía excluyendo los ajustes provisionales por el impuesto sobre larenta con la reforma fiscal se esperan que sean de $3.1 millones. (informaciónsobre las medidas financieras non-GAAP incluidas en el apéndice.)

La presente perspectiva para los ingresos netos se compara con el pasadoperiodo por $2.1 miles de millones, que incluyen $977 millones de gastoprovisional del impuesto sobre la renta.

Allen, afirma: “Estamos motivados enfortalecer la demanda de nuestros productos y creemos que Deere está bienposicionada para capitalizar futuros crecimientos en el mundo de los mercadosde la agricultura y la construcción”. “Esto ilustra nuestro éxito desarrollandoun modelo de negocio más duradero, así como el impacto de las inversiones ennuevos productos y negocios. Reafirmamos nuestra confianza en la presentedirección de la compañía y creemos que Deere sigue en el camino para conseguirvalor a largo plazo para consumidores e inversores”.

APENDICE

DEERE & COMPAÑÍA

DECLARACIÓN SUPLEMENTAL DE LA INFORMACIÓNSOBRE LA RECONCILIACION DE LOS INGRESOS CONSOLIDADOS PARA GAAP A MEDIDASFINANCIERAS NON-GAAP

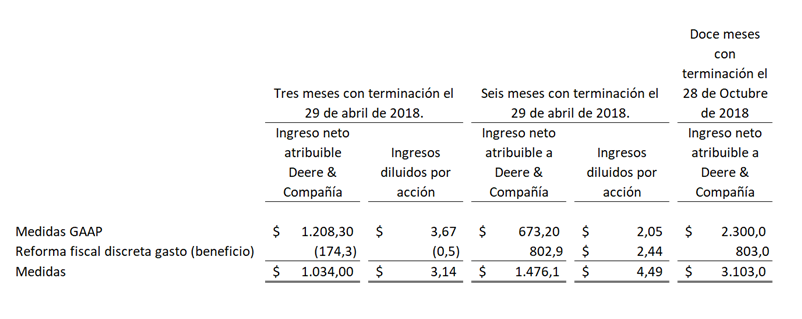

(Millones, excepto precios por acción)

(Sin auditar)

Como suplemento al informe sobre resultados financieros conformes con los “GenerallyAccepted Accounting Principles” (GAAP) de los Estados Unidos, la compañíatambién comenta las medidas non-GAAP que excluyen ajustes relacionados a lareforma fiscal. Los resultados netos atribuibles a Deere & Compañía y losingresos diluidos por acción que excluyen este ítem no están de acuerdo con lasmedidas GAAP ni un substituto. La Compañía entiende que los resultadosexcluyendo este ítem dan un análisis útil para las tendencias de lasoperaciones en marcha.

A continuación, podrán observar la reconciliación de las medidasfinancieras non-GAAP con las medidas financieras GAAP más directamentecomparables para los tres y seis meses terminados el 29 de abril de 2018 y laperspectiva de doce meses terminada el 28 de octubre de 2018.